試以利息100元為例,且不考慮匯率、於波蘭及英國併有其他類型所得、適用協定程序及時間規定,在現行我國營利事業所得稅率20%,英國公司所得稅率19%註1及波蘭對給付非居住者企業利息扣繳稅率20%註2情況下說明如下:

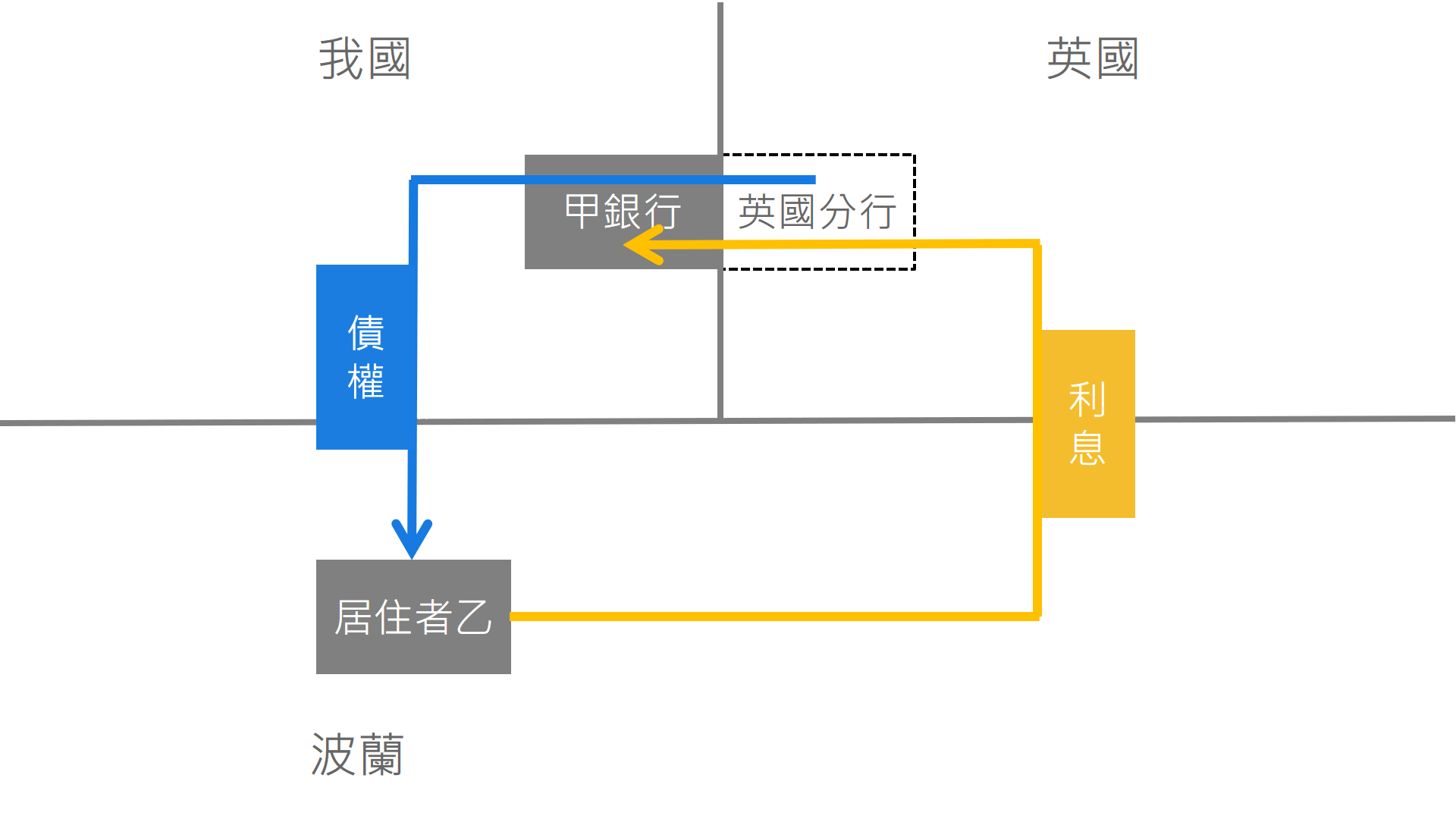

交易流程示意圖

一、甲銀行英國分行取得波蘭居住者乙給付利息於波蘭之課稅

利息所得人「甲銀行」為我國居住者,且屬利息受益所有人,利息所得來源地國波蘭依我國與波蘭(以下簡稱臺波)所得稅協定第11條(利息)第2項註3規定,對該利息課徵稅額不得超過利息總額10%。依此,雖波蘭國內稅法規定給付非居住者企業利息100元應扣繳20元(100元 x 20%),惟適用協定後實際對利息課稅10元(100元 x 10%)。

二、甲銀行英國分行於英國就該利息之課稅

(一)利息所得人「甲銀行」為我國居住者,「甲銀行英國分行」依我國與英國(以下簡稱臺英)所得稅協定第5條(常設機構)第1項註4,及同條第2項第2款例示常設機構包括「分支機構」規定,在英國構成常設機構,且因該利息有關之債權係屬該常設機構所從事之營業,依該協定第7條(營業利潤)第1項及第2項註5規定,英國得就因常設機構有關之債權而得歸屬於該常設機構相關利息課稅。依此,英國就歸屬「甲銀行英國分行」利息100元,計算所得後課徵稅額。

(二)有關英國依臺英所得稅協定第24條(無差別待遇)第3項註6常設機構無差別待遇規定如何提供甲銀行英國分行申報波蘭扣繳稅款扣抵,如其扣抵為0是否違反規定

1、依OECD稅約範本第24條(無差別待遇)註釋第70節說明,多數國家基於該條第3項規定,對其境內常設機構取得第三國來源所得課稅時,如其國內法對屬經營相同業務居住者企業取得第三國來源所得課稅提供稅額扣抵消除雙重課稅者,亦將提供類似待遇予其境內常設機構,但其提供常設機構稅額扣抵之數額,因前述協定規定僅要求「不得對常設機構作更不利之課徵」,爰辦理扣抵時於下列兩者擇低適用:

(1)依「企業(即該常設機構所屬企業)居住地國」與「第三國」租稅協定之規定,該第三國對案關所得得課徵之稅額。

(2)依「常設機構所在國」與「第三國」租稅協定規定,常設機構所在國如由其居住者企業自該第三國取得類似所得時,該第三國對該類似所得得課徵之稅額。

2、英國依臺英所得稅協定第24條(無差別待遇)第3項註6規定,就「甲銀行英國分行」取得波蘭(第三國)利息100元計算課徵稅額提供稅額扣抵,其扣抵之數額,經依下列兩者波蘭得課徵之稅額擇低後,以0計算:

(1)臺波所得稅協定第11條(利息)第2項註3規定,波蘭得課徵之稅額10元。

(2)英國與波蘭(以下簡稱英波)所得稅協定註7第11條(利息)第3項第d款註8銀行提供任何貸款所給付之利息免稅規定,如由英國居住者銀行自波蘭取得利息時,僅由英國課稅,波蘭得課徵之稅額為0元。

3、綜上,英國對「甲銀行英國分行」取得波蘭(第三國)利息100元計算課徵稅額時,扣抵稅額為0元,係依臺英所得稅協定第24條(無差別待遇)第3項註6規定辦理,無違反該協定問題。

三、甲銀行英國分行將該利息併入甲銀行(總機構)之課稅

(一)我國對「甲銀行」併入「甲銀行英國分行」取得波蘭利息100元依我國所得稅法規定課徵營利事業所得稅,依所得稅法第3條第2項規定提供國外已納稅額扣抵,但甲銀行得扣抵之國外稅額總額不得超過對國外所得總額課徵之稅額。

(二)依臺波所得稅協定第22條第2項註9規定,我國對「甲銀行」併入「甲銀行英國分行」取得波蘭利息100元,於依我國營利事業所得稅規定計算課稅時,其屬波蘭依協定規定課徵之10元稅額,依甲銀行適用所得稅協定申請,應提供稅額扣抵,以消除雙重課稅。

(三)依臺英所得稅協定第22條第2項註10規定,我國對「甲銀行」併入「甲銀行英國分行」取得波蘭利息100元,於依我國營利事業所得稅規定計算課稅時,其屬英國依協定規定就歸屬於「甲銀行英國分行」利息所得課徵稅額,依甲銀行適用所得稅協定申請,應提供稅額扣抵,以消除雙重課稅。

(四)綜上,於不考慮成本費用情況說明如下:

1、倘我國就「甲銀行」歸屬於「甲銀行英國分行」利息所得100元依營利事業所得稅率20%課徵稅額20元,依臺波所得稅協定扣抵波蘭依協定就該所得課稅10元,得課徵稅額為10元;次依臺英所得租稅協定扣抵英國依協定就該所得課徵稅額,我國僅於得課徵稅額10元內提供稅額扣抵。

2、由於各締約國應就每一個所得稅協定所賦予義務依各該協定規定獨立完成,即使上揭依協定計算稅額扣抵時,其適用順序修正為「臺英所得稅協定」為先,「臺波所得稅協定」為後,不會改變上揭計算最後適用扣抵之結果。

註1:https://www.gov.uk/government/publications/rates-and-allowances-corporation-tax/rates-and-allowances-corporation-tax。

註2:https://www.paih.gov.pl/publications/how_to_do_business_in_Poland。

註3:臺波所得稅協定第11條(利息)第2項訂有源自一方領域(例如波蘭)給付他方領域(例如我國)居住者受益所有之利息,利息來源一方領域(例如波蘭)課徵稅額不得超過利息總額10%。

註4:臺英所得稅協定第5條(常設機構)第1項「本協定稱常設機構,係指企業從事全部或部分營業之固定營業場所」;第2項第2款例示常設機構包括「分支機構」。

註5:臺英所得稅協定第7條(營業利潤)第1項「一方領域之企業,除經由其於他方領域內之常設機構從事營業外,其利潤僅由該一方領域課稅。該企業如經由其於他方領域內之常設機構從事營業,他方領域得就該企業之利潤課稅,但以歸屬於該常設機構之利潤為限」;第2項「除第三項規定外,一方領域之企業經由其於他方領域之常設機構從事營業,各領域歸屬該常設機構之利潤,應與該常設機構為一獨立之企業,於相同或類似條件下從事相同或類似活動,並以完全獨立之方式與該企業從事交易時,所應獲得之利潤相同」。

註6:臺英所得稅協定第24條(無差別待遇)第3項「對一方領域之企業於他方領域內常設機構之課稅,不應較經營相同業務之他方領域之企業作更不利之課徵」。

註7:https://www.gov.uk/government/publications/poland-tax-treaties。

註8:英波所得稅協定第11條(利息)第3項「收取利息者為利息之受益所有人且符合下列規定之ㄧ,本條第1項規定之利息僅由該收取利息之人之居住國(例如英國)課稅,不受第2項規定之限制:……第d款銀行提供任何貸款所給付之利息」。

註9:臺波所得稅協定第22條(雙重課稅之消除)第2項「第二條第三項第二款所稱領域之居住者,取得源自他方領域之所得,依據本協定之規定於他方領域就該所得繳納之稅額(如係股利所得,不包括用以發放該股利之利潤所繳納之稅額),應准予扣抵前者領域對該居住者所課徵之稅額。但扣抵之數額,不得超過依前者領域稅法及相關法令規定對該所得課徵之稅額」。

註10:臺英所得稅協定第22條(雙重課稅之消除)第2項「依第二條第三項第一款所稱領域之法律及本協定規定計算之應納稅額(如係股利所得,不包括用以發放該股利之利潤所繳納之應納稅額),應准予扣抵第二條第三項第二款所稱領域之法律規定之應納稅額。但扣抵之數額不得超過第二條第三項第二款所稱領域依其稅法規定對該所得課徵之稅額」。