【 租稅措施 | 國有土地運用 | 協助青年購屋 | 其他部會(地方政府) | 回健全房市相關措施架構圖 】

一、加強清查農舍用地、查緝不動產炒作投機

(一)請各地方稅稽徵機關加強清查農舍所在土地是否違規使用或與農業經營無關,自98年7月至114年9月底止清查7萬9,477筆,依法改課地價稅補徵稅額約新臺幣(下同) 3.26億元。

(二)請各地區國稅局對個人適用舊制之不動產交易,加強查核,按實價課稅,維護租稅公平,減少房市投機。自99年10月至114年底查核補徵綜合所得稅(下稱綜所稅)計2萬3,472件,稅額約96.24億元。

二、合理化房屋稅負

(一)推動「房屋稅差別稅率1.0」,增加非自住房屋所有權人持有成本

1.103年6月4日修正公布「房屋稅條例」第5條條文(房屋稅差別稅率1.0),將非自住之住家用房屋稅稅率由原1.2%至2%,提高為1.5%至3.6%,增訂各地方政府得視所有權人持有房屋戶數訂定差別稅率規定;私人醫院、診所及自由職業事務所稅率由原1.5%至2.5%提高為3%至5%,與營業用房屋稅稅率相同。

2.「房屋稅條例」修正後,各地方政府均完成房屋稅徵收自治條例修正,104年期房屋稅查定稅額較103年期增加約20.2億元。

(二)合理評定房屋現值

各地方政府為導正房屋標準價格長期嚴重偏離實情,陸續調整房屋稅稅基,本部為使各地方政府有一致調整參據並兼顧合理房屋稅負,106年3月3日修正發布「簡化評定房屋標準價格及房屋現值作業之參考原則」第2點、第16點,提供降低房屋殘值率及調整免徵房屋稅之住家房屋現值參考基準,由地方政府因地制宜訂定合理標準。

(三)加強房屋稅稅籍及使用情形清查,並持續督促各地方政府合理評定房屋稅稅基及規定徵收率

1.每年訂定維護租稅公平重點工作計畫與房屋稅稅籍及使用情形清查作業細部計畫,函送各地方稅稽徵機關據以加強落實房屋使用情形查核,並依規定稅率補徵及處罰,以防杜逃漏。

2.為敦促各地方政府合理評定房屋標準價格及規定徵收率,採行下列相關措施:

(1)將「合理評定房屋稅基及稅率」納入對各地方稅稽徵機關年度稽徵業務考核項目,另亦將房地稅稅基及房屋稅徵收率調整之最終結果-稅收徵起數,列為中央對地方政府之一般性補助款考核項目。

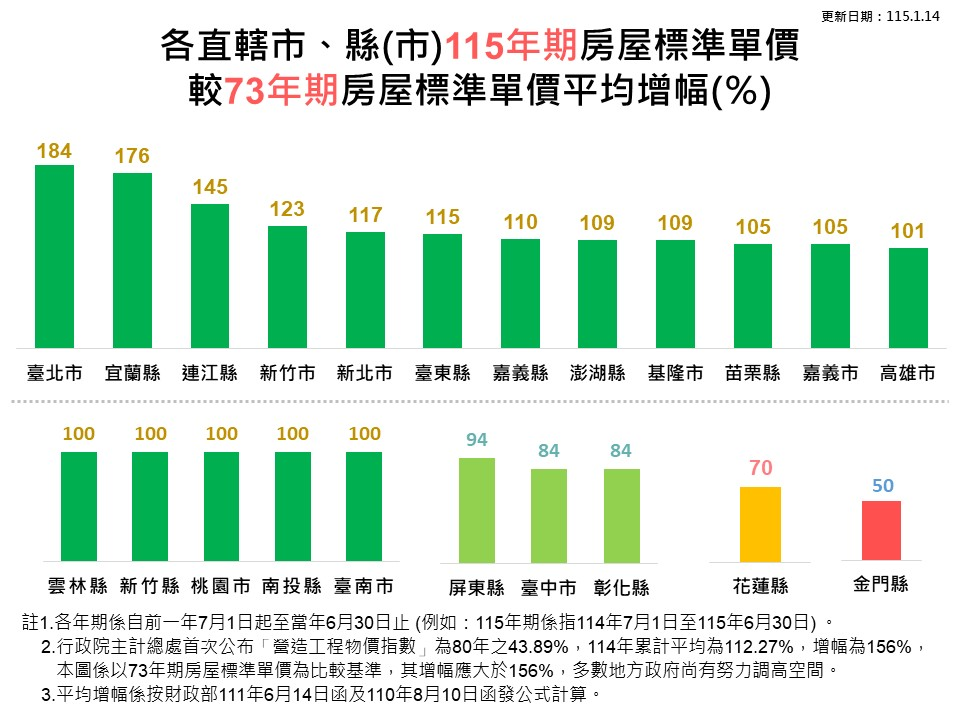

(2)函請各地方政府因地制宜,合理評定房屋標準價格,調整房屋標準單價以趨近實際建築物工程造價,並適度提高多屋者非自住房屋之持有稅,使稅基及稅率更臻合理。各地方政府最近一次房屋標準單價調整參據及調整情形、房屋稅法定稅率及各地方政府徵收率表,詳附表1。

(3)為加強促請地方政府落實合理評定房屋稅稅基及規定徵收率,110年4月16日邀集各地方稅稽徵機關會商,研訂敦促地方政府檢討房屋稅稅基及稅率之督導方案及獎懲措施,於110年8月10日訂定發布「房屋稅稅基努力度」考評指標計算公式及努力目標。

(4)110年11月23日邀集相關地方稅稽徵機關,及111年1月17日於地方財政業務聯繫會報,就現行房屋稅制下,推動非自住住家用房屋採差別稅率課徵及落實依法重行評定房屋稅稅基二項議題,加強溝通及進行經驗分享、意見交流,期能發揮同儕效應及示範效果。

3.上述督促措施已具成效:

(1)稅基部分:110年應重行評定稅基之桃園市、金門縣;111年應重行評定稅基之基隆市、新竹市、彰化縣、南投縣、雲林縣、嘉義縣、嘉義市、屏東縣及臺東縣;112年應重行評定稅基之臺北市、新北市、臺中市、高雄市及苗栗縣;113年應重行評定稅基之桃園市、宜蘭縣及澎湖縣;114年應重行評定稅基之臺南市、彰化縣、南投縣、嘉義縣、新竹市、嘉義市、基隆市、花蓮縣及臺東縣,已調高轄內房屋標準單價。

(2)「房屋稅差別稅率1.0」部分:除臺北市與連江縣(自103年7月1日起)及宜蘭縣(自104年7月1日起)原即已採行外;自111年7月1日起,桃園市、新竹縣、新竹市、臺中市、臺南市、高雄市、屏東縣,及自112年7月1日起澎湖縣,同年9月1日起新北市,亦採行差別稅率課徵。

(3)各直轄市、縣(市)115年期房屋標準單價較73年期房屋標準單價平均增幅(%),詳下圖表。

(四)推動「房屋稅差别稅率2.0」

- 為減輕單一自住房屋稅稅負、鼓勵房屋有效利用及合理化房屋稅稅負,參酌現行地方政府實施房屋稅差別稅率之經驗,規劃「房屋稅差別稅率2.0」,於113年1月3日修正公布「房屋稅條例」部分條文,自113年7月1日實施,就非自住住家用房屋進行「全國歸戶」,除特定房屋適用較低稅率外,針對持有多戶且未作有效使用者,調高其法定稅率為2%至4.8%,採全數累進課徵;另酌降全國單一自住房屋稅率為1%、出租申報租賃所得達租金標準或繼承取得共有之住家用房屋法定稅率為1.5%至2.4%;建商興建住家用房屋在合理銷售期間(2年)內者,法定稅率調整為2%至3.6%。

- 「房屋稅條例」修正後,各地方政府均完成房屋稅徵收自治條例修正,114年期房屋稅查定稅額較113年期增加約91.7億元,其中2.0新制非自住住家用房屋部分稅收增加約57.9億元,全國單一自住稅收減少約22.6億元,稅收淨增加35.3億元。

三、復徵空地稅、限縮供公共使用私有土地及路外停車場不得適用地價稅優惠稅率

(一)本部與內政部100年1月26日會銜發布廢止有關空地稅暫停徵措施,各地方政府可本於權責徵收空地稅。

(二)99年5月7日修正發布「土地稅減免規則」第9條,原無償供公共使用私有土地得免徵地價稅規定,修正為無償供公眾通行之道路土地始得免稅,以防杜投機。

(三)本部100年6月9日函轉知各相關機關,依「停車場法」規定申請核准設置之臨時路外停車場用地,不再准予適用10‰優惠稅率課徵地價稅,改依15‰至55‰累進稅率,以避免財團養地,引發社會負面觀感。

四、開徵特種貨物及勞務稅(以下簡稱特銷稅)

(一)對所有權人銷售持有2年以內之「房屋及其坐落基地」及「依法得核發建造執照之都市土地」,按銷售價格依稅率15%(持有期間未超過1年)或10%(持有期間超過1年在2年以下)課徵特銷稅,自104年1月9日將「依法得核發建造執照之非都市土地之工業區土地」納入課稅範圍。為健全房市發展,配合實施房地合一課徵所得稅制度,自105年1月1日停止課徵不動產特銷稅。

(二)自100年6月1日迄104年12月31日不動產特銷稅實施期間,據內政部統計資料顯示,短期投機炒作大幅減少,達成立法目的。

五、檢討個人出售房屋之財產交易所得(舊制)計算規定

(一)個人出售104年12月31日以前取得之房地,其土地交易所得免納所得稅,房屋交易所得應依所得稅法第14條第1項第7類規定,核實計算交易所得,併入綜合所得總額課徵所得稅;其未申報或已申報而未能提出證明文件證明申報之所得屬實者,稽徵機關得依同法施行細則第17條之2第1項規定,按本部核定標準核定之;為反映房屋交易市況,每年由本部各地區國稅局參照各年度實際經濟情況及房屋市場交易情形,檢討擬訂上開標準之草案並報本部核定。

(二)本部114年2月19日循例發布「113年度個人出售房屋之財產交易所得計算規定」,說明如下:

1.房地總成交金額或每坪單價如符合下列情形,倘稽徵機關僅查得或納稅義務人僅提供交易時實際成交金額,而無法證明原始取得成本,應以查得實際房地總成交金額,按出售時房屋評定現值占公告土地現值及房屋評定現值總額之比例,計算歸屬出售房屋之收入,再以該收入之20%計算其出售房屋所得額:

(1)臺北市:房地總成交金額6,000萬元以上,或每坪單價120萬元以上。

(2)新北市:房地總成交金額4,000萬元以上,或每坪單價75萬元以上。

(3)桃園市、新竹縣、新竹市、臺中市、臺南市及高雄市:房地總成交金額3,000萬元以上,或每坪單價50萬元以上。

(4)其他地區:房地總成交金額2,200萬元以上,或每坪單價35萬元以上。

2.房地總成交金額或每坪單價未達前開金額者,按房屋評定現值之8%至48%,計算其出售房屋所得額。

六、建立房地合一課徵所得稅制度(新制)

(一)依舊制財產交易所得計算規定,房屋、土地交易分開課稅,土地按公告現值計徵土地增值稅,不再課徵所得稅;房屋絶大多數按房屋評定現值計徵所得稅,致稅負偏低,且與國際稅制不一致,為建立合理透明稅制,本部推動房地合一課徵所得稅制度(新制),自105年1月1日施行,就105年1月1日以後交易之房屋、土地,如在103年1月2日以後取得且持有期間在2年以內或105年1月1日以後取得者,納入新制課稅範圍,所增加稅收用於住宅政策及長期照顧服務支出,維護居住正義、改善貧富差距及合理配置社會資源,落實有所得就要課稅之精神。

(二)為抑制短期炒作不動產、維護居住正義,並遏止租稅規避及維護租稅公平,110年4月28日修正公布「所得稅法」部分條文(房地合一稅2.0) ,延長個人短期交易房地適用高稅率之持有期間,營利事業比照個人依持有期間按差別稅率課稅,同時將預售屋(含紅單)及符合一定條件股權交易視為房地交易,並自110年7月1日施行。個人及營利事業105年1月1日以後取得之房地,於110年7月1日以後交易者,均納入房地合一稅2.0新制課稅範圍。

(三)自105年1月至114年9月底,個人交易件數75萬2,341件,應納稅額2,824.97億元(詳附表2),另截至114年底,各地區國稅局查核補徵所得稅計9萬9,826件,稅額約128.24億元。

七、賡續配合行政院「健全房地產市場方案」 研議租稅措施。

八、建立本部與內政部共同推動房地稅基查估機制

為提升房地稅基查估正確性與合理性,促進賦稅公平,本部與內政部建立房地評價及稅制研商平臺,結合地政、財稅專家學者及地方政府共同研議房地稅基查估及相關議題。

九、檢討修正都市更新條例相關租稅優惠

因應外界反映都市更新後持有稅稅負增加影響民眾參與意願,內政部108年1月30日修正公布「都市更新條例」,提供延長房屋稅租稅優惠期間、協議合建減徵土地增值稅及契稅、公辦都更之協助實施者適用投資抵減等相關租稅優惠規定,減輕民眾負擔,加速推動都市更新。

十、都市危險及老舊建築物加速重建條例相關租稅優惠

為加速危險及老舊建築物重建,提升國人居住安全與品質,內政部106年5月10日制定公布「都市危險及老舊建築物加速重建條例」,提供房屋稅及地價稅租稅優惠,以提升合法建築物所有權人參與重建意願。

十一、配合內政部住宅政策提供相關租稅優惠措施

(一)為鼓勵住宅所有權人將住宅出租予符合租金補貼申請資格者,103年6月4日修正公布「房屋稅條例」第5條,增訂供公益出租人出租使用之房屋,其房屋稅稅率為1.2%(同自住用房屋)。

(二)為進一步完善我國住宅租賃制度,保障國人租屋權益及居住品質,內政部106年12月27日制定公布「租賃住宅市場發展及管理條例」(自107年6月27日施行),對住宅所有權人將住宅交由專業經營出租者,提供綜所稅、地價稅及房屋稅租稅優惠。

(三)為鼓勵個人將房屋出租予符合租金補貼申請資格者及將空屋釋出提供作為社會住宅、社區長照服務或托育服務等使用,內政部106年1月11日修正公布「住宅法」,新增綜所稅、地價稅、房屋稅及營業稅租稅優惠規定。復為提高房東出租住宅之意願,該部110年6月9日修正公布「住宅法」,將住宅出租予接受政府租金補貼者或提供作為社會住宅等之租金收入免稅額度由1萬元提高至1萬5千元。嗣考量經濟或社會弱勢民眾之實際租屋狀況,為鼓勵更多房東成為公益出租人,俾照顧更多經濟或社會弱勢族群,該部再於112年12月6日修正公布「住宅法」第3條條文,增訂房東將房屋出租予社會福利團體,該團體再轉租予符合租金補貼申請資格者,亦納入公益出租人適用範圍。

十二、租稅措施相關新聞稿

- 財政部修正「不動產評價委員會組織規程」第3條規定

- 財政部與內政部共同推動房地稅基合理評估機制,以實現土地正義 促進賦稅公平

- 財政部就各界關切房屋稅議題之說明

- 財政部就房屋稅相關問題邀集直轄市、縣(市)政府召開會議

- 財政部就媒體報導「房屋稅暴增 恐影響都更政策及今年請大家緊盯房地稅」之說明(澄清稿)

- 核釋經直轄市、縣(市)主管機關逕行認定之公益出租人按公益出租人出租使用稅率課徵房屋稅

- 財政部就媒體登載有關納稅者權利保護法未能落實保障納稅者權益之說明(澄清稿)

- 財政部持續健全稅制,建立優質賦稅環境

- 核釋個人交易因繼承取得房屋及土地併同繼承貸款餘額之課徵所得稅規定,俾符實質課稅及量能課稅原則

- 有關報載「建議正視自住房屋免徵房屋稅及修正房屋稅條例取消自住房屋稅免稅門檻」之說明

- 財政部就行政院「健全房地產市場方案」租稅措施執行情形說明

- 財政部持續健全稅制,建立優質賦稅環境

- 訂定109年度個人出售房屋之財產交易所得計算規定

- 財政部對報載學者就囤房稅推動建議之說明

- 立法院110年4月9日三讀通過所得稅法部分條文修正草案(房地合一稅2.0)

- 行政院會議通過「房屋稅條例」部分條文修正草案

- 財政部就110年4月28日台灣民眾黨立法院黨團「落實居住正義 別再推延囤房税」記者會新聞稿所載有關全國房屋稅籍家戶歸戶統計之說明

- 配合房地合一稅2.0自110年7月1日施行,修正發布「各類所得扣繳率標準」第8條、第11條、第14條

- 配合房地合一稅2.0自110年7月1日施行,修正發布「房地合一課徵所得稅申報作業要點」

- 財政部賡續積極督促地方政府落實房屋稅稅基之評定及徵收率之訂定,使房屋稅負合理化

- 財政部關於110年11月23日邀集縣市政府落實現行房屋稅制之說明

- 訂定110年度個人出售房屋之財產交易所得計算規定

- 個人及營利事業自110年7月1日起交易預售屋紅單適用房地合一稅2.0

- 財政部關於臺北市政府就全國單一自住房屋折減房屋稅稅基作法之說明

- 公告個人及營利事業非自願交易持有期間在5年以下之房屋、土地,得按20%稅率課徵房地合一所得稅情形

- 核釋個人適用所得稅法第14條之8規定退還或扣抵自住房地交易所得稅款,重購後5年內未設戶籍於重購之房屋,符合一定條件者,得免追繳稅款

- 訂定111年度個人出售房屋之財產交易所得計算規定

- 行政院會議通過房屋稅差別稅率2.0方案

- 房屋稅差別稅率2.0方案房屋所有人出租房屋,適用較低稅率

- 房屋稅差別稅率2.0方案不會增加房屋出租人稅負

- 財政部預告修正「房屋稅條例」部分條文草案

- 報載「房屋稅差別稅率2.0方案」建商餘屋1年以下擬適用稅率2%之說明

- 行政院會議通過「房屋稅條例」部分條文修正草案

- 立法院今(19)日三讀通過房屋稅條例部分條文修正草案

- 評論「囤房稅2.0打假球」與事實不符(澄清稿)

- 訂定112年度個人出售房屋之財產交易所得計算規定

- 財政部預告訂定「全國單一自住房屋現值一定金額基準與房屋稅差別稅率之級距、級距數及各級距稅率基準」草案

- 113年7月1日起實施房屋稅差別稅率2.0新制

- 財政部持續落實居住正義,協助經濟發展,減輕家庭負擔,建構優質賦稅環境

- 訂定113年度個人出售房屋之財產交易所得計算規定

- 房屋稅2.0新制之自住房屋須符合辦竣戶籍登記要件

- 房屋稅2.0新制重點宣導

- 某報載囤房稅2.0要求自住房屋適用優惠稅率須辦理戶籍登記,變相懲罰民眾,特予澄清

- 114年期房屋稅自住住家用房屋辦竣戶籍登記及申報期限放寬至114年6月2日

- 114年期房屋稅出租房屋申報期限放寬至114年6月2日

- 房屋稅2.0新制114年期開徵繳納及協助措施

- 核定新增二類型房屋不計入房屋稅差別稅率2.0新制囤房戶數